Inhalt

Fortbildungen

Mehr Chancen als Paragrafen

Der steuerberatende Beruf hat eine große Zukunft vor sich. So wie auch diejenigen, die sich dafür entscheiden, in dieser spannenden Branche Fuß zu fassen.

Steuerfachwirt/in

Immer einen Schritt voraus

Kein anderes Rechtsgebiet ändert sich so häufig wie das Steuerrecht. Daher ist es auch so wichtig, stets am Ball zu bleiben und sich in der steuerrechtlich relevanten Gesetzgebung, Rechtsprechung und Verwaltungspraxis laufend weiterzubilden. Eine interessante Karrieremöglichkeit für Steuerfachangestellte ist die Fortbildung zur Steuerfachwirtin bzw. zum Steuerfachwirt.

In einer schriftlichen und einer mündlichen Prüfung weisen Steuerfachangestellte nach, dass sie zusätzliche berufsbezogene Kenntnisse und Fertigkeiten erworben haben. In Berlin sind wir für die Fortbildungsprüfung zuständig.

Wer die Fortbildungsprüfung erfolgreich absolviert, eröffnet sich neue berufliche Möglichkeiten – etwa verantwortungsvollere Aufgaben zu übernehmen, Praxisinhaber/innen zu entlasten oder sogar zur Abteilungsleiterin bzw. zum Abteilungsleiter aufzusteigen.

Für die Fortbildungsprüfung zur Steuerfachwirtin bzw. zum Steuerfachwirt ist eine Förderung durch das Aufstiegs-BAföG nach dem Aufstiegsfortbildungsförderungsgesetz (AFBG) möglich. Dazu finden Sie weitere Infos unter www.aufstiegs-bafoeg.info.

Termine für die Steuerfachwirtprüfung

| 2024/2025 | 11. Dezember 2024 | Steuerrecht I |

|---|---|---|

| 12. Dezember 2024 | Steuerrecht II | |

| 13. Dezember 2024 | Rechnungswesen |

| 2025/2026 | 10. Dezember 2025 | Steuerrecht I |

|---|---|---|

| 11. Dezember 2025 | Steuerrecht II | |

| 12. Dezember 2025 | Rechnungswesen |

Fachassistent/-in

Vom Fach zum Erfolg

Folgende Fortbildungsangebote richten sich in erster Linie an Steuerfachangestellte, aber auch an andere Beschäftigte von Steuerberatungskanzleien (Rechtsanwaltsfachangestellte, Bankkauffrauen/-männer, Industriekauffrauen/-männer oder Groß- und Außenhandelskauffrauen/-männer), die sich entsprechend qualifizieren möchten.

Lohn und Gehalt

Grundlegendes

Mit dem Erwerb des Titels „Fachassistent/-in Lohn und Gehalt“ weisen Sie nach, dass Sie durch Fortbildungen hervorragende Kenntnisse im Bereich der Lohn- und Gehaltsabrechnung erworben haben.

Voraussetzungen

Um an der Prüfung teilnehmen zu dürfen, müssen Steuerfachangestellte sowie Absolventinnen bzw. Absolventen eines mindestens 3-jährigen betriebswirtschaftlichen Hochschulstudiums nachweislich mindestens zwei Jahre bei einem Berufsträger/einer Berufsträgerin gearbeitet haben. Personen mit gleichwertiger Berufsausbildung müssen vier oder mehr Jahre auf dem Gebiet des Steuer- und Rechnungswesens hauptberuflich praktisch tätig gewesen sein, davon wenigstens drei Jahre bei einer Berufsträgerin/einem Berufsträger, die/der in der Prüfungsordnung bestimmt ist (zum Beispiel Steuerberaterinnen bzw. Steuerberater, Steuerbevollmächtigte, Wirtschaftsprüferinnen bzw. Wirtschaftsprüfer).

Bei Personen, die keine gleichwertige Berufsausbildung nachweisen können, verlängert sich die Mindestdauer der erforderlichen hauptberuflichen Tätigkeit auf sechs Jahre, wovon fünf oder mehr Jahre auf eine Tätigkeit bei einer/einem der oben beschriebenen Berufsträgerinnen bzw. Berufsträger entfallen müssen.

Prüfung

Die Prüfung besteht aus einer vierstündigen schriftlichen Klausur und einem mündlichen Teil.

Die Prüfung umfasst die nachfolgenden Prüfungsgebiete:

- Steuerrecht,

- Sozialversicherung,

- Prozesse der Entgeltabrechnung.

Termine

Die nächsten Prüfungen finden statt:

16. Oktober 2024

15. Oktober 2025

14. Oktober 2026

13. Oktober 2027

18. Oktober 2028

Der Anmeldeschluss ist jeweils der 31.07. des laufenden Jahres!

Gebühren

Für die Prüfung zur Fachassistentin/zum Fachassistenten Lohn und Gehalt erheben wir eine Zulassungsgebühr in Höhe von 100,00 Euro und eine Prüfungsgebühr in Höhe von 200,00 Euro. Im Fall einer Wiederholungsprüfung beträgt die Gebühr für die Zulassung und Durchführung insgesamt 250,00 Euro.

Rechnungswesen und Controlling

Grundlegendes

Der Titel „Fachassistent/-in Rechnungswesen und Controlling“ bestätigt Ihre Teilnahme an fachspezifischen Fortbildungen und Ihr überdurchschnittliches Wissen auf dem Gebiet Rechnungswesen und Controlling.

Die Tätigkeitsschwerpunkte der Fachassistentinnen/Fachassistenten Rechnungswesen und Controlling liegen auf dem externen und internen Rechnungswesen. Dazu zählen Buchführung und Bilanzierung, betriebswirtschaftliche Auswertung, Controlling, Jahresabschlusserstellung und -analyse sowie die integrierte Unternehmensplanung.

Voraussetzungen

Zur Prüfung zugelassen werden folgende Fachkräfte:

Steuerfachangestellte, die nach ihrer Ausbildung auf dem Gebiet des Steuer- und Rechnungswesens mindestens zwei Jahre und 16 oder mehr Wochenstunden tätig waren – entweder bei einer Steuerberaterin/einem Steuerberater oder bei einer Berufsträgerin/einem Berufsträger, die/der in der Prüfungsordnung bestimmt ist.

Absolventinnen/Absolventen eines mindestens dreijährigen betriebswirtschaftlichen Hochschulstudiums, die danach auf dem Gebiet des Steuer- und Rechnungswesens wenigstens zwei Jahre und 16 oder mehr Wochenstunden tätig waren – entweder bei einer Steuerberaterin/einem Steuerberater oder bei einer Berufsträgerin/einem Berufsträger, die/der in der Prüfungsordnung bestimmt ist.

Personen mit einer gleichwertigen kaufmännischen Berufsausbildung (zum Beispiel Bankkauffrauen/-männer, Industriekauffrauen/-männer), die auf dem Gebiet des Steuer- und Rechnungswesens mindestens vier Jahre und 16 oder mehr Wochenstunden tätig waren – wenigstens drei Jahre bei einer Steuerberaterin/einem Steuerberater oder bei einer Berufsträgerin/einem Berufsträger, die/der in der Prüfungsordnung bestimmt ist. Personen ohne gleichwertige Berufsausbildung, die auf dem Gebiet des Steuer- und Rechnungswesens mindestens sechs Jahre und 16 oder mehr Wochenstunden tätig waren – wenigstens fünf Jahre bei einer Steuerberaterin/einem Steuerberater oder bei einer Berufsträgerin/einem Berufsträger, die/der in der Prüfungsordnung bestimmt ist.

Prüfung

Die Prüfung besteht aus einem vierstündigen schriftlichen und einem mündlichen Teil.

Die Prüfung umfasst die nachfolgenden Prüfungsgebiete:

- Externes Rechnungswesen (Buchführung, Jahresabschluss nach Handels- und Steuerrecht),

- Internes Rechnungswesen (Kosten- und Leistungsrechnung, Controlling, Jahresabschlussanalyse, Finanzierung).

Termine

Die nächsten Prüfungen finden statt:

16. Oktober 2024

15. Oktober 2025

14. Oktober 2026

13. Oktober 2027

18. Oktober 2028

Der Anmeldeschluss ist jeweils der 31.07. des laufenden Jahres!

Anträge für die Kammerbezirke der Steuerberaterkammern Berlin, Brandenburg, Mecklenburg-Vorpommern und Sachsen-Anhalt können direkt bei uns gestellt werden.

Gebühren

Für die Prüfung zur Fachassistentin/zum Fachassistenten Rechnungswesen und Controlling erheben wir eine Zulassungsgebühr in Höhe von 100,00 Euro und eine Prüfungsgebühr in Höhe von 200,00 Euro. Im Fall einer Wiederholungsprüfung beträgt die Gebühr für die Zulassung und Durchführung insgesamt 250,00 Euro.

Digitalisierung und IT-Prozesse

Grundlegendes

Die Fortbildung zur/zum „Fachassistent/-in Digitalisierung und IT-Prozesse“ (kurz: FAIT), ist seit 2022 ein Fortbildungsangebot der Steuerberaterkammern.

Der FAIT richtet sich an Steuerfachangestellte, die mindestens ein Jahr in einer Steuerberaterkanzlei gearbeitet haben, über ein Grundverständnis im Umgang mit digitalen Prozessen verfügen und ihre IT-Kompetenzen ausbauen möchten. Gute Kommunikationsfähigkeiten sind hierbei von Vorteil. Auch Hochschulabsolvent/-innen eines mindestens dreijährigen betriebswirtschaftlichen Studiums mit mindestens einem Jahr Erfahrung auf dem Gebiet des Steuer- und Rechnungswesens können die Prüfung ablegen.

Die Prüfung zum FAIT gliedert sich in einen schriftlichen und einen mündlichen Teil. Hierbei wird das Erlernte zur abgaben- und verfahrensrechtlichen Beurteilung digitaler Arbeitsprozesse, zur Automatisierung, zu digitalen Arbeitsabläufen in der Kanzlei sowie im Mandatsverhältnis und der Zusammenarbeit mit Finanzbehörden und Dritten abgefragt.

Der FAIT ist mit weiteren Fortbildungsangeboten der Steuerberaterkammern, wie den Fachassistent/-innen Lohn und Gehalt (FALG) bzw. Rechnungswesen und Controlling (FARC) oder. Land- und Forstwirtschaft (FALF) sowie dem oder der Steuerfachwirt/-in (StFW), kombinierbar. Der FAIT rundet das Fortbildungsangebot auf Fachassistentenebene ab. Alle Fortbildungsabschlüsse bieten eine gute Karrierechance.

Detailerklärung:

Was ist der oder die „Fachassistent/-in Digitalisierung und IT-Prozesse?“

In der Dreiecksbeziehung zwischen Steuerberaterkanzlei, Mandantenunternehmen und Finanzverwaltung sollen FAIT-Mitarbeiter/-innen über den notwendigen Überblick verfügen, um Arbeitsabläufe in der Kanzleiorganisation sowie die damit verbundenen Datenflüsse und Schnittstellen für und mit den Kanzleiinhaber/-innen zu überwachen und zu steuern. Gesamtziel der FAIT-Prüfung ist es, digitale Geschäfts- und Arbeitsprozesse zu analysieren, zu standardisieren und zu automatisieren sowie die Kanzleiführung bei der Organisation, Umsetzung und Weiterentwicklung einer Digitalstrategie zu unterstützen.

In fachlicher Hinsicht sollen mit der FAIT-Prüfung

- Kenntnisse insbesondere in der Automatisierung vermittelt,

- die „Grundsätze zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD)“ angewendet und

- Prozessbeschreibungen zur Nachvollziehbarkeit und Nachprüfbarkeit von Aufzeichnungen und deren Aufbewahrung (Verfahrensdokumentationen) beurteilt und ggf. (weiter-)entwickelt werden.

Im Gegensatz dazu soll der oder die „Fachassistent/-in Digitalisierung und IT-Prozesse“ – allein schon aus haftungsrechtlichen Gründen – in keiner Weise dazu befähigt oder gar ermächtigt werden, bei den Mandant/-innen Hard- und Software selber einzurichten oder zu programmieren. Vielmehr sollen eher organisatorische Hinweise und Empfehlungen z. B. an IT-Dienstleister gegeben bzw. die IT-Dienstleister der Mandant/-innen und der Kanzlei koordiniert werden.

- Digitale Geschäfts- und Arbeitsprozesse in der Steuerberatungskanzlei und im Mandantenunternehmen analysieren, standardisieren und automatisieren,

- Kanzleiführung und -organisation bei der Weiterentwicklung und Umsetzung einer Digitalstrategie unterstützen,

- Kanzleimitarbeiter/-innen bei der Umsetzung digitaler Arbeitsprozesse begleiten, um sichere und effiziente Arbeitsabläufe in der gesamten Kanzlei zu gewährleisten,

- Medienbruchfreien Daten- und Informationsaustausch sicherstellen sowie die Zusammenarbeit zwischen Kanzlei, Mandant/-innen und Dritten organisieren,

- Mandant/-innen bei der Nutzung vor- und nachgelagerter Systeme sowie bei der Verwendung von Anwendungssoftware und Schnittstellen unterstützen,

- Datenschutzvorschriften anwenden und Datensicherheit bei digitalen Arbeitsprozessen sowie berufsrechtliche Vorschriften beachten.

Wer ist berechtigt, an der Fortbildungsprüfung zum FAIT teilzunehmen?

Die Zulassungsvoraussetzungen entsprechen schematisch den anderen Fortbildungen und unterscheiden sich nur in Detailfragen.

Zur FAIT-Prüfung kann zugelassen werden, wer folgende Voraussetzungen erfüllt:

- bei erfolgreich abgelegter Steuerfachangestellten-Prüfung: 1 Jahr praktische Tätigkeit,

- bei abgeschlossenem 3-jährigen Hochschulstudium: 1 Jahr praktische Tätigkeit,

- bei abgeschlossener gleichwertiger Berufsausbildung: 2 Jahre praktische Tätigkeit,

- ohne entsprechende Berufsausbildung: 3 Jahre praktische Tätigkeit oder

- Zulassung in besonderen Ausnahmefällen.

Diese Voraussetzungen zur Praxiserfahrung erfüllen Interessierte jeweils auch mit einer Teilzeitbeschäftigung mit mindestens 16 Wochenstunden und können so Familie und Beruf gut vereinbaren. Einzelheiten zu den Zulassungsvoraussetzungen sind den Prüfungsordnungen der Steuerberaterkammern zu entnehmen.

Was sind die Prüfungsinhalte?

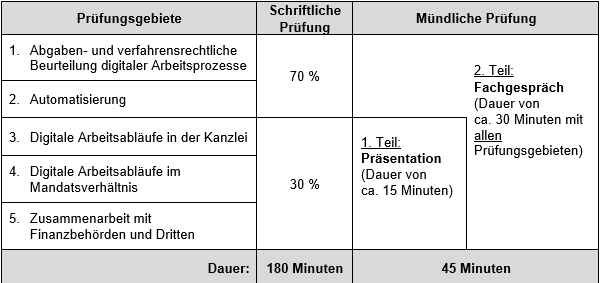

In der schriftlichen und der mündlichen Prüfung werden die fünf Prüfungsgebiete

- Abgaben- und verfahrensrechtliche Beurteilung digitaler Arbeitsprozesse,

- Automatisierung,

- digitale Arbeitsabläufe in der Kanzlei,

- digitale Arbeitsabläufe im Mandatsverhältnis sowie

- Zusammenarbeit mit Finanzbehörden und Dritten

in unterschiedlicher Weise abgefragt.

Die schriftliche Prüfung dauert 180 Minuten und die mündliche Prüfung 45 Minuten.

Wie läuft die Prüfung ab?

Gegenüber den anderen Fachassistenten-Prüfungen findet bei der FAIT-Prüfung im mündlichen Teil eine Präsentation mit einem sich anschließenden Fachgespräch statt. Durch die Präsentation sollen die Prüfungsteilnehmer/-innen nachweisen, dass sie in der Lage sind, ein komplexes Problem der betrieblichen Praxis zu erfassen, dar-zustellen, zu beurteilen und zu lösen. Das Thema für die Präsentation können die Prüfungsteilnehmer/-innen selbst bestimmen. Sie haben das von ihnen gewählte Thema mit einer Kurzbeschreibung der Problemstellung und einer inhaltlichen Gliederung einen Tag vor Beginn der schriftlichen Prüfung einzureichen. Die Präsentation soll nicht länger als 15 Minuten dauern.

Das nachfolgende Schema verdeutlicht den Prüfungsablauf:

Hintergrund der Präsentation als Prüfungsleistung ist insbesondere, dass die Prüfungsteilnehmer/-innen für die erfolgreiche Arbeit in der Kanzlei über eine hohe Kommunikationsfähigkeit verfügen müssen – gerade wenn es gilt, Prozesse zwischen Kanzlei, Mandant/-innen und Dritten abzustimmen. Im Rahmen der Präsentation (und des sich anschließenden Fachgesprächs) können die Prüfungsteilnehmer/-innen in aussagekräftiger Weise Praxissituationen darstellen und ihre Fähigkeiten zeigen.

Wann und wo erfolgt die Prüfung?

Die FAIT-Prüfung erfolgt in einem bundesweit einheitlichen Klausurenverbund, innerhalb dessen sich verschiedene Steuerberaterkammern zu regionalen Prüfungsverbünden zusammengeschlossen haben.

Die fünf regionalen Steuerberaterkammern aus Brandenburg, Thüringen, Sachsen, Sachsen-Anhalt und Düsseldorf haben der für die diese Fortbildung federführenden Steuerberaterkammer Berlin die Zuständigkeit zur Durchführung der FAIT-Prüfungen übertragen. Bei den Kammern Brandenburg, Thüringen, Sachsen, Sachsen-Anhalt und Düsseldorf gilt dies sowohl für die schriftlichen, wie auch für die mündlichen Prüfungen.

Als Besonderheit gilt die Prüfungsaufteilung mit der Steuerberaterkammer Düsseldorf: Die Prüflinge aus diesem Kammerbereich legen die schriftliche Prüfung in den Räumen der StBK Düsseldorf ab. Die mündlichen Prüfungen dagegen finden in Berlin bei der StBK Berlin statt.

Bitte beachten Sie den Anmeldeschluss, dieser ist am 15. Januar des jeweiligen Prüfungsjahres.

Prüfungstermine:

- 26. März 2025

- 25. März 2026

- 17. März 2027

- 15. März 2028

- 14. März 2029